Uno dei principali effetti della crisi che ha colpito per un lungo periodo il settore immobiliare e delle costruzioni è rappresentato anche dalla consistente quota di crediti non performanti che gli istituti di credito hanno nei propri bilanci.

Per un settore come quello del real estate e delle costruzioni che da sempre è stato fortemente sbilanciato nel rapporto con il debito verso gli istituti di credito e che per lungo tempo non è stato di appealing per il mondo degli investitori istituzionali, il nuovo contesto di mercato offre diverse opportunità: in particolare, la gestione attiva dei crediti incagliati che può rappresentare una way out di successo per alcune operazioni.

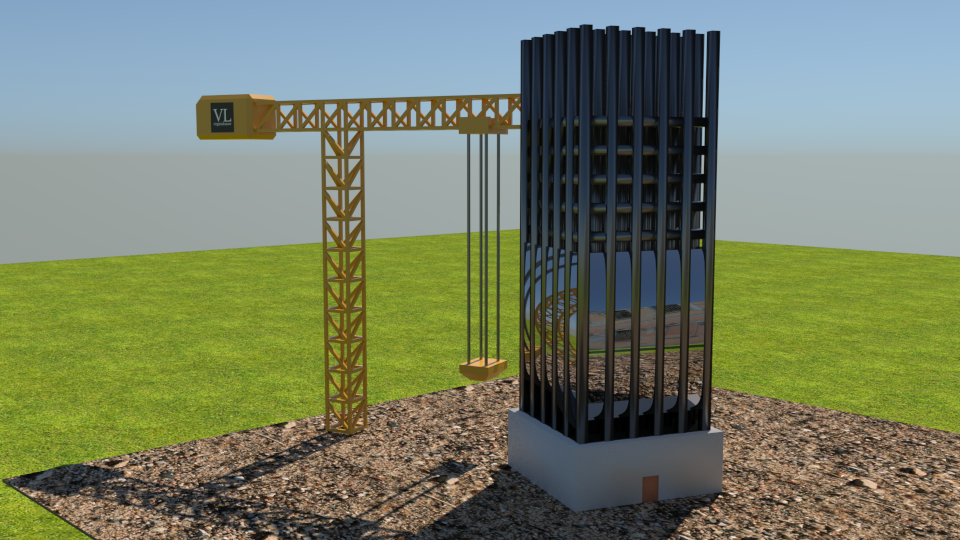

Non è infatti raro trovare esempi di sviluppo immobiliare che, nonostante la qualità intrinseca dell’operazione, sono rimaste “imbrigliate” nelle maglie di una crisi aziendale che non ha consentito il completamento delle opere.

Tuttavia, alcune di queste operazioni, soprattutto se inserite in asset class di investimento d’interesse in termini di rendimento per gli investitori, come ad esempio i settori degli alberghi, dell’hospitality in generale, della logistica e del retail di qualità, possono avere una nuova vita grazie ad un’attività di gestione attiva, mirata a portare a termine l’operazione, ripianare la posizione debitoria e vendere l’asset massimizzando il profitto che ne può derivare.

Le strutture che possono essere messe in campo sono diverse: un Chief Restructuring Officer, una società ad hoc che subentri nella gestione dell’operazione portandola fuori dall’azienda madre, oppure l’intervento di fondi di debito che vadano ad acquistare non solo la parte di debiti dalle banche finanziatrici ma che operino affinché l’operazione abbia successo.

Il mercato degli investitori istituzionali, come ad esempio i fondi di private equity, è presente sullo scenario italiano già da 30 anni, ed è rappresentato da AIFI, ma solo recentemente con l’ingresso sul mercato nazionale dei fondi di private debt sembra aver individuato nel settore immobiliare un ambito di intervento interessante. Riassumiamo brevemente le caratteristiche dei fondi di private debt: sono fondi comuni di investimento la cui strategia è focalizzata prevalentemente su strumenti finanziari di debito emessi dalle imprese tra cui obbligazioni, cambiali finanziarie, nonché finanziamenti o acquisto di posizioni debitorie delle imprese nei confronti del sistema creditizio.

Quali sono le caratteristiche che i fondi di debito sembrano privilegiare per investire?

Assets di qualità, in prime location e soprattutto con buone prospettive future di rendimento.

Il contesto nazionale offre una serie interessante di operazioni e per il momento ha visto il settore alberghiero come il segmento di mercato più coinvolto in questo genere di operazioni, trainato anche dal buon andamento del turismo nel nostro paese.

I fondi, di matrice prevalentemente straniera, richiedono di interagire con operatori in grado di operare rispettando le tempistiche previste e di dialogare con interlocutori che per impostazione e natura sono diversi dai committenti “tradizionali” e con amministrazioni in grado di comprendere e di accettare anche cambi di destinazione d’uso che permettano la buona riuscita dell’operazione.

Necessario, quindi, sia per le amministrazioni che per le imprese che si trovano ad operare con questa tipologia di investitori, cambiare il proprio paradigma consolidato in anni di attività e iniziare a pensare in una logica win-win che porterà valore aggiunto alle città e all’economia complessiva dei territori su cui insistono le opere.